Una vez más, pasándome por la página web inbestia.com me he encontrado con un artículo de Hugo Ferrer interesantísimo donde se tratan 4 puntos por los que entender que puede ser que Estados Unidos esté cerca de recesión/crisis. Y es tan importante estar al tanto de que ocurre en Estados Unidos ya que sus crisis arrastran al resto de paises que tienen alguna relación con el, como es evidente. Por eso se dice que cuando estados Unidos estornuda, el resto del mundo se resfría.

Pero yo no quiero convencer a nadie, por eso, todos aquellos que piensen que los mercados nunca van a dejar de subir o que los ciclos económicos son los padres, y que no contemplen que hayan distintas opiniones, no hace falta que sigan leyendo.

Lo que si que está claro es que yo no pretendo predecir el futuro, tan solo voy a plasmaros de una forma sencilla las interpretaciones que ha hecho Hugo Ferrer y que comparto, sobre lo que podría ocurrir teniendo en cuenta los datos macroeconómicos actuales. Al final, el único fin de este video es poneros en alerta. Que estéis atentos por si acaso, tanto para protegeros como para aprovecharos de la situación.

Por último y antes de empezar, os recuerdo que hice un video hace no mucho en el que hablaba sobre cómo prepararse ante una posible crisis financiera, ya que lo ideal es empezar ahora y no cuando se nos venga todo encima.

Curva de tipos invertida ¿Qué es?

Como ya he comentado en algún video, la curva de tipos está invertida lo cual puede ser una de las señales que nos confirmen una recesión a corto-medio plazo. Si no sabéis que es la curva de tipos, lo explico en mi página web para no alargar más este video. Os dejo el enlace en la descripción.

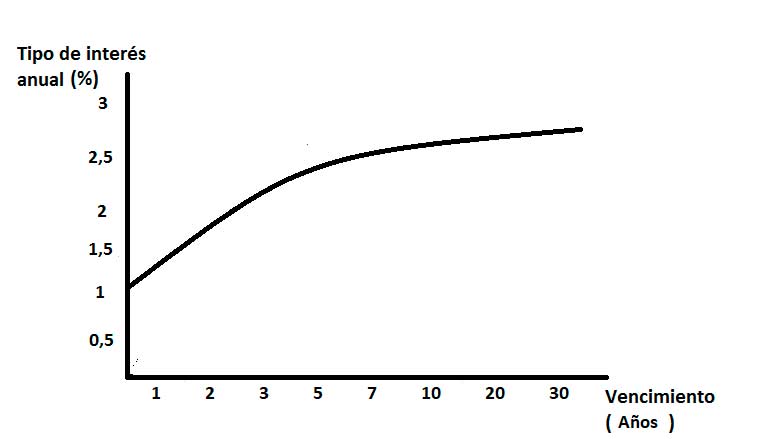

La curva de tipos refleja los rendimientos que ofrece el mercado de deuda en los diferentes plazos de vencimiento (a 3 meses, 1 año, 3 años). Estos rendimientos suelen ser mayores cuanto mayor sea el plazo, es decir el beneficio que dan en los bonos de 3 meses será inferior al beneficio en los bonos a 10 años. Por eso, en una situación normal, la deuda de un país dará menos rendimiento si se compra a 3 meses, que si se compra a 10 años, y eso refleja que todo va aparentemente bien en la economía.

En ese momento la curva de tipos sería como la que veis en pantalla, donde como he dicho, los intereses/o rendimientos aumentan conforme aumenta el periodo.

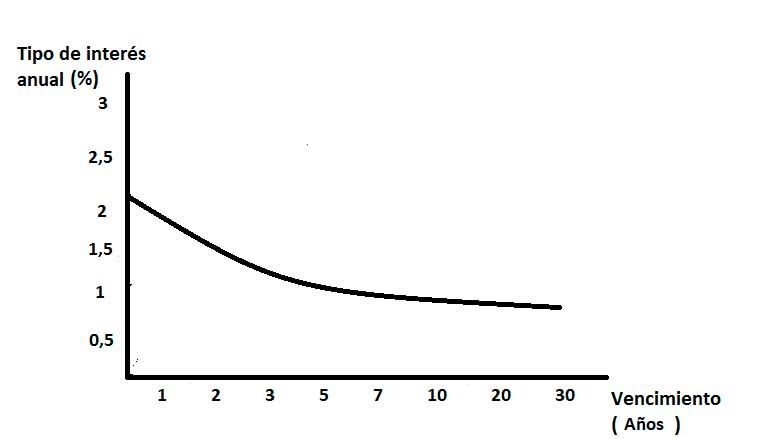

Cuando esta curva se va aplanando hasta llegar a invertirse, significa que ahora dan más rendimientos la deuda a 3 meses que la deuda a 10 años, es decir, un bono a 3 meses tiene un porcentaje de intereses mayor que el de 10 años. Por lo que a los inversores no les merece la pena la inversión en deuda a largo plazo. Y en ese momento, menos dinero entra a comprar deuda del país.

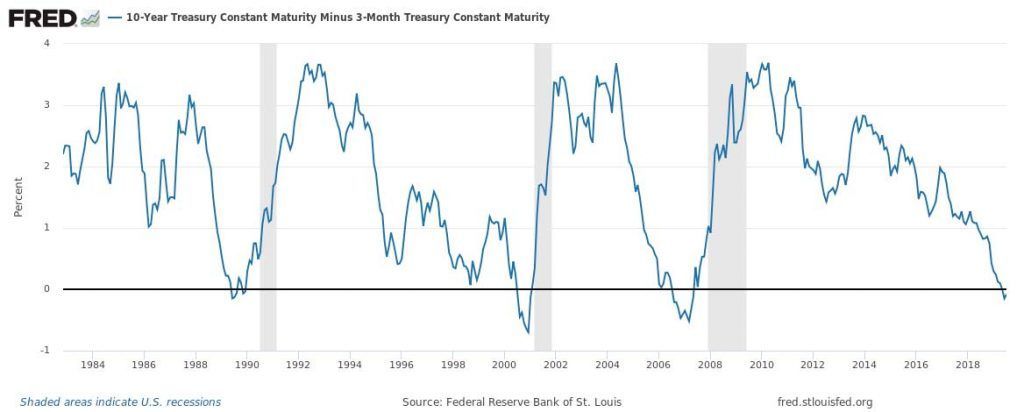

Ahora mismo, Estados Unidos tiene la curva de tipos invertida desde hace unos meses, pero ya os digo que no tiene por que ser infalible aunque si que es cierto que la inversión de la curva de tipos ha predecido cada una de las ocho recesiones que se han registrado en EEUU desde 1960 — y dos de ellas desembocaron en crisis económicas prolongadas.

Además, en este gráfico podéis ver como cuando el indicador está cercano a 0 (lo que vendría a ser momentos en los que la curva de tipos está invertida) muy poco después da comienzo a una recesión, que son las zonas grises)

Esto no es ipso facto, ha habido inversiones de la curva de tipos y pocos meses después ha comenzado la recesión, y otros casos como la recesión del 2001 donde la curva estuvo 36 meses invertida, y en el 2008, la última crisis Estado Unidense fueron nueve los meses desde que se invirtió la curva de tipos hasta que los mercados comenzaron a caer.

Por eso, no quiero ser un alarmista, pero los datos están ahí, y cuanto menos es para tenerlo en cuenta e ir con precaución.

Si cada vez que cruzas una puerta te dan con un palo en la cara… lo suyo es que a la 3º vez que entres, si no la segunda, o cambias de puerta, o te pones un casco, pero lo que si o si debes hacer es extremar las precauciones.

Inversión inmobiliarias residenciales del sector privado

El ciclo inmobiliario residencial en el sector privado cayó un 2,8% interanual en el segundo trimestre del 2019, siendo así su sexto trimestre consecutivo en negativo.

En los últimos 70 años las últimas 11 recesiones que han ocurrido en Estados Unidos, 8 han ido acompañadas de una contracción inmobiliaria, por lo tanto estamos hablando de que en torno al 78% de las veces este indicador precedió a una recesión.

¿Y por qué este indicador puede alertarnos de una posible crisis?

Primero por que la inversión inmobiliaria es muy cíclica, y segundo por que esta muy relacionada con los tipos de intereses.

A esto habría que sumarle, que las licencias de obras cada vez son menores, lo cual es una desaceleración en cuanto a las construcciones y un dato a tener en cuenta.

LA FED recortando tipos

Cuando un banco central recorta tipos es una clara señal de que la cosa se está empezando a complicar económicamente. Es decir, al reducir ese tipo de intereses intenta facilitar el acceso al dinero por parte de la población y por lo tanto estimular la economía. Si la economía está boyante, esto no es necesario, pero cuando esta empieza a frenarse hacen faltan estos estímulos para que no decaiga la fiesta.

Según comenta Hugo en su artículo, a excepción de 1995 y 1996, el primer recorte de tipos de la FED ha continuado con el comienzo de las recesiones. O lo que es lo mismo casi un 82% de las recesiones han sido poco después de un primer recorte de los tipos de la FED.

Eso si, si esta bajada de tipos ocurre cuando la economía está en su mejor momento (cosa que no es común, ya que en esos momentos no bajan los tipos de interes), los mercados se dispararían al alza, pero la cosa no es tan eficaz cuando la economía está más agotada.

Lo dicho, no tiene por que ser el desencadenante de una crisis… pero ponte el casco por si acaso.

The conference Board

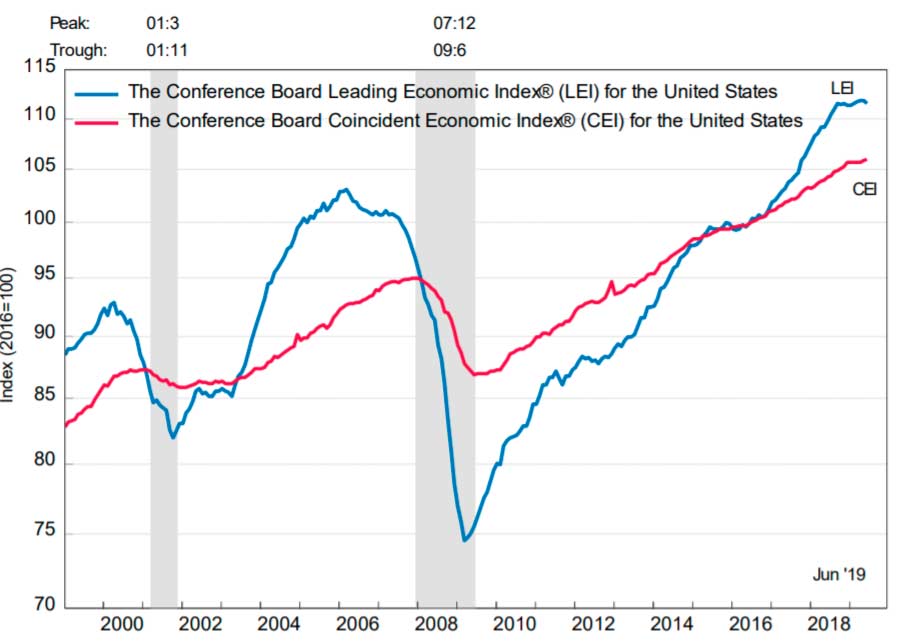

Hay un indicador llamado The Conference Board al que Hugo Ferrer le da mucha importancia en su libro sobre macroeconomía, El inversor Global. Se trata de un indicador que está compuesto a su vez por 10 sub indicadores líderes, es decir, subindicadores que reaccionan de forma rápida a cambios cíclicos en la economía, y este indicador está pensado para detectar los puntos de giro, o lo que es lo mismo, el pasar de subir a bajar en los mercados.

Como veis, cada vez que la línea azul que es el índice que os he comentado ha ido aplanandose para posteriormente dejar de subir, ha coincidido con las crisis (que es la zona gris). En estos momentos está casi invirtiéndose, lo cual es otro motivo para estar atentos ya que además, como veis, son muchos años los que lleva el mercado al alza, y ya sabeis que todo lo que sube baja, por eso, todo lo comentado unido a el hecho de que estemos en el mayor periodo alcista de la historia, pues hombre, es por lo menos para ponerse el casco.

Conclusión sobre la posible Crisis de EE.UU

Bien, dicho, no quiero alarmar a nadie, ni siquiera que opineis lo mismo que yo. Habrán otros indicadores u otros datos que puedan hacer pensar que el mercado puede continuar subiendo. Que yo esté interpretando estos puntos como un posible escenario bajista es por que creo que a medio plazo es lo más probable que ocurra. Por que si, es cierto que los mercados bursátiles Estado Unidenses están en sus puntos mas altos, pero no olvideis dos cosas.

La primera es que toda caída ha tenido antes un punto máximo, y la segunda es que como dicen, la bolsa sube por escaleras, pero baja por ascensor, es decir, sube poco a poco, pero cuando baja, lo hace de forma muy rápida y violenta.

Dicho esto, puede ser que nos tiremos otra etapa alcista, o que este sea el ultimo tramo alcista y lo siguiente sea una recesión que acabe en una crisis. Eso no lo sabemos, pero por si acaso, yo me iría viendo el video que hice sobre cómo prepararse ante una crisis, y así cuando venga podremos recibirla con los brazos abiertos.